ETF Rentenversicherung Vergleich mit einem ETF Sparplan

ETF Rentenversicherung Vergleich mit ETF Sparplänen. Warum eine Rentenversicherung nicht mehr zeitgemäß ist und dein Bankberater dir die ETF-Sparpläne oft verschweigt.

Inhaltsverzeichnis

⟳ Artikel zuletzt aktualisiert am: 01.05.2024

Investorsapiens Portfolio Live

Folge mir auf Getquin: @investorsapiens

Mein Portfolio (QR Code*) mit allen Aktien und ETFs inkl. Performance.

ETF-Rentenversicherung oder ETF-Sparplan welche Altersvorsorge ist besser?

1. Altersvorsorge mit ETF-Rentenversicherung oder ETF-Sparplan

Die staatliche Rente fällt immer geringer aus, das Renteneintrittsalter steigt.

Umso wichtiger ist eine gute private Altersvorsorge. Mit kleinen Beträgen baust du langfristig Vermögen auf. ETFs sind eine hervorragende Sparmöglichkeit, da sie kostengünstig, renditestark und sicher sind. Ich zeige dir, wie du mit einer ETF-Rentenversicherung oder mit einem ETF-Sparplan bis zum Rentenbeginn vorsorgst.

2. ETFs als attraktive Altersvorsorge

ETFs werden auch als Indexfonds bezeichnet, da sie einen Index und dessen Wertentwicklung am Kapitalmarkt abbilden, beispielsweise den deutschen Leitindex DAX oder den Weltaktienindex MSCI World. Die Abkürzung ETF steht für Exchange Traded Funds, was börsengehandelte Fonds bedeutet. Diese Fonds investieren in die Wertpapiere, die im zugrundeliegenden Index enthalten sind, und bieten eine gute Risikostreuung, auch als Absicherung für das Alter.

Anlageklassen bei ETFs

Mit einem ETF kannst du in verschiedene Anlageklassen investieren:

– Aktien

– Anleihen

– Immobilien

– Rohstoffe

– Geldmarkt

– Kryptowährungen

– Wertgegenstände

ETF als sichere und renditestarke Anlageklasse für die Altersvorsorge

Am populärsten sind Aktien-ETFs, da sie eine hohe Rendite und häufig auch eine Dividende versprechen. Als Ergänzung für ein Portfolio werden mitunter Anleihen-ETFs empfohlen. Mit einem Aktien-ETF sorgst du vor und besserst deine Renten auf. Er zeichnet sich auch durch einen günstigen Kostenfaktor aus.

Ein ETF ist kostengünstig, da er nicht aktiv gemanagt wird. Anders als bei einem Investmentfonds musst du bei einem ETF keine Gebühren für das Fondsmanagement zahlen. Du bekommst mit der Investition in einen ETF mehr für dein Geld als bei einem aktiv gemanagten Fonds. Ähnlich wie Aktien unterliegen ETFs Chancen und Risiken. Um die Renditechancen für deinen ETF einzuschätzen, solltest du einen Blick auf den zugrundeliegenden Index und dessen Entwicklung werfen.

Altersvorsorge mit ETFs

3. Investitionsmöglichkeiten in einen ETF

1. Einmaliges Investment, indem du für einen von dir festgelegten Betrag Anteile zum aktuellen Kurs erwirbst.

2. ETF-Sparplan, in den du automatisch regelmäßig einzahlst.

3. ETF-Versicherung, beispielsweise ETF-Rentenversicherung

Ein ETF-Sparplan eignet sich für den langfristigen Vermögensaufbau und bietet Flexibilität, da du abhängig von deiner persönlichen finanziellen Situation die Beitragszahlung und die Sparintervalle beliebig verändern kannst. Du sorgst gut für das Alter vor.

Warum ist die Altersvorsorge so wichtig?

In Deutschland basiert die Altersvorsorge auf den drei Säulen:

1. Basisversorgung als gesetzliche Rente.

2. Geförderte private Altersvorsorge in Form der Riester- und Betriebsrente.

3. Private Altersvorsorge, beispielsweise eine private Rentenversicherung.

Ob der Generationenvertrag überhaupt dauerhaft gesichert bleibt, ist fraglich.

ETF Rentenversicherung oder ETF Sparplan, wie schließt du deine Rentenlücke?

Möchtest du im Alter einen guten Lebensstandard führen, ist es wichtig, dass du selbst nach Möglichkeiten suchst deine Rentenlücke zu schließen. Mit dem Rentenlückenrechner des Deutschen Instituts für Altersvorsorge kannst du ermitteln, wie hoch deine private Altersvorsorge sein muss.

Bei einer geförderten privaten Altersvorsorge bestehen Unterschiede bei der staatlichen Förderung, abhängig davon, für welche Form der Riester- oder Betriebsrente du dich entscheidest. Verschiedene Anlagemöglichkeiten stehen zur Auswahl, darunter auch Fondspolicen. Eine geförderte private Altersvorsorge bietet nicht immer eine attraktive Wertentwicklung. Umso wichtiger ist daher eine private Altersvorsorge mit langfristig attraktiven Rendite-Chancen.

Das kann eine Fondsrente, eine ETF-Rentenversicherung oder ein ETF-Sparplan sein. Du bekommst zwar keine staatliche Förderung, doch kannst du ein beachtliches Vermögen aufbauen. Deine Chancen sind umso besser, je früher du mit der Vorsorge beginnst. Es ist aber nie zu spät, mit der Vorsorge zu beginnen.

ETF-Rentenversicherung

4. Vorzüge einer ETF-Rentenversicherung gegenüber anderen Rentenversicherungen

Eine klassische Rentenversicherung gehört zu den Lebensversicherungen und dient dazu, für den Ruhestand vorzusorgen. Sie wird als Vorsorge immer unattraktiver, da der Wertzuwachs nur gering ist. Die Versicherer garantieren zumeist eine Mindestverzinsung und können daher nur in sichere Anlagen investieren. Hohe Vertragskosten stehen geringen Zinsen gegenüber.

Eine Alternative zu klassischen Lebensversicherungen oder Rentenversicherungen kann eine fondsgebundene Rentenversicherung sein. Auch die ETF-Rentenversicherung gehört zu den fondsgebundene Rentenversicherungen, doch nutzt sie keine Investmentfonds. Bei einer ETF-Rentenversicherung wird in ETFs investiert. Sie ist daher kostengünstiger als eine fondsgebundene Rentenversicherung auf der Basis von Aktienfonds. Bei einer fondsgebundenen Rentenversicherung auf der Basis klassischer Aktienfonds wählt ein Fondsmanager die Fonds aus. Die Kosten können bei ungefähr 2 Prozent der Wertentwicklung eines Fonds liegen. Dem Sparer geht also wertvolle Rendite verloren. Hinzu kommen hohe Ausgabeaufschläge bei der Investition in die Fonds. Die Ausgabeaufschläge können bis zu 5 Prozent der Sparsumme betragen. Das wirkt sich negativ auf die Fondsrente aus.

Bei einer ETF-Rentenversicherung bekommen Sparer mehr für ihr Geld, was jedoch abhängig von den Rentenfaktoren ist. Anders als bei den fondsgebundenen Rentenversicherungen mit Investmentfonds fallen keine Ausgabeaufschläge für die Fonds und keine Kosten für das Fondsmanagement an. Du kannst eine ETF-Rentenversicherung auch online abschließen und Kosten sparen. Ein Ansprechpartner für deine Fragen steht dir zumeist per E-Mail zur Verfügung.

5. Wie funktioniert eine ETF-Rentenversicherung?

Eine ETF-Versicherung ist eine Rentenversicherung, die du bei einer Versicherungsgesellschaft abschließt. Unterschiede bestehen bei den Leistungen, der Kostenstruktur und beim Rentenfaktor der einzelnen Versicherer. Hier zeigt sich bereits ein entscheidender Nachteil gegenüber einem ETF-Sparplan. Die Versicherungsgesellschaft kassiert Geld und bindet die ETF-Versicherung an verschiedene Bedingungen. Ein ETF-Sparplan ist eine flexiblere Alternative.

Du kannst bei einer ETF-Versicherung in einen oder mehrere ETFs investieren. Zu empfehlen ist ein ETF mit einer breiten Streuung, beispielsweise auf den MSCI World. Möchtest du in mehrere ETFs investieren, eignen sich ETFs auf verschiedene Indizes und aus verschiedenen Regionen, da eine gute Streuung gegeben ist. Helfen können dir Testberichte der Stiftung Warentest oder meine Übersicht der besten ETFs für die Zukunft. Du wählst für deine Investments die Testsieger unter den Exchange Traded Funds aus. Sinnvoll für deine Auswahl ist ein Vergleich der verschiedenen ETFs. Eine ETF-Versicherung gehört nicht zur Altersvorsorge mit staatlicher Förderung. Allerdings fördert der Staat eine solche Rentenversicherung mit Steuervorteilen. Du kannst die Beiträge steuerlich geltend machen.

Bei einer ETF-Rentenversicherung besteht die Möglichkeit, den zugrundeliegenden ETF zu wechseln, wenn er sich nicht wie erwartet entwickelt. Noch einfacher ist der Wechsel des ETFs bei einem ETF-Sparplan, da er mehr Flexibilität bietet.

ETF-Sparpläne beste Altersvorsorge ab 40, für Erwachsene und Vermögensaufbau für Kinder

Nettotarife als ETF-Rentenversicherungen

Zu den ETF-Rentenversicherungen gehören auch Nettotarife. Der Vorteil besteht darin, dass keine hohen Abschlusskosten entstehen. Eine ETF-Versicherung als Nettotarif kannst du über einen Honorarberater oder online abschließen. An den Berater zahlst du ein festes Honorar vor dem Vertragsbeginn. Das Vertragsguthaben rutscht nicht gleich beim Abschluss ins Negative, da du keine Provision zahlen musst. Die Stiftung Warentest hat solche Nettotarife bislang noch nicht untersucht.

Rentenzahlung bei einer ETF-Rentenversicherung

Investierst du in eine ETF-Versicherung, musst du nicht bis zum regulären Renteneintrittsalter warten, bis du dir das Geld auszahlen lässt. Du kannst beim Abschluss bereits den Rentenbeginn festlegen. So wie bei einer klassischen Rentenversicherung oder einer fondsgebundenen Rentenversicherung besteht auch für die fondsgebundenen Rentenversicherung mit ETFs zumeist Kapitalwahlrecht. Du hast die Möglichkeit für eine einmalige Kapitalzahlung oder eine lebenslange Rente. Mitunter kannst du auch beides miteinander kombinieren, indem du dir einen höheren Geldbetrag auszahlen lässt und der Rest monatlich als lebenslange Rente gezahlt wird. Welche Rente du erwarten kannst, wird durch einen Rentenfaktor festgelegt. Dieser Rentenfaktor gilt nicht nur für ETF-Versicherungen, sondern auch für andere private Rentenversicherungen.

Kosten für die ETF-Rentenversicherung

Um die Vorteile für eine ETF-Rentenversicherung und einen ETF-Sparplan zu vergleichen, ist ein Blick auf die Kosten wichtig. Wählst du für die fondsgebundene Rentenversicherung ETFs, ist das kostengünstiger als eine fondsgebundene Rentenversicherung mit Investmentfonds, da du keine Ausgabeaufschläge und keine Kosten für das Fondsmanagement zahlst. Die Kosten sind bei einer ETF-Rentenversicherung jedoch höher als bei einem ETF-Sparplan.

Schließt du eine ETF-Versicherung über eine Versicherungsgesellschaft ab, fallen Abschlusskosten an. Sie unterscheiden sich, abhängig vom Anbieter der ETF-Police. Bei einem Nettotarif fallen diese Kosten nicht an. Nicht nur die Abschlussgebühren, sondern auch die laufenden Kosten sind bei einer ETF-Versicherung in der Regel höher als bei einem ETF-Sparplan. Du solltest bei der ETF-Versicherung mit jährlichen Kosten von ungefähr einem Prozent deiner Beiträge rechnen. Das mindert deine Rendite. Bei günstigen Anbietern können die jährlichen Kosten auch nur bei ungefähr 0,7 Prozent liegen. Die Kosten für einen ETF-Sparplan hängen vom jeweiligen ETF ab. Du kannst mitunter auch Angebote finden, bei denen du Kosten sparst.

Besteuerung einer ETF-Versicherung

Wie die ETF-Versicherung besteuert wird, hängt davon ab, ob du sie bei Rentenbeginn mit einer Summe oder als monatliche Rente auszahlen lässt. Entscheidet sich der Anleger am Ende der Laufzeit für die Auszahlung in einer Summe, erfolgt nach Abschluss der Teilfreistellung eine Besteuerung von 15 Prozent zur Hälfte mit dem persönlichen Einkommensteuersatz. Das ist maximal die Hälfte von 47 Prozent, dem Spitzensteuersatz inklusive Solidaritätszuschlag. Wählt der Anleger die Auszahlung als monatliche Rente, hängt es vom Rentenbeginn ab, wie es mit der Besteuerung aussieht. Ein pauschaler Ertragsanteil wird mit dem persönlichen Einkommensteuersatz besteuert. Geht der Anleger mit 67 Jahren in Rente und lässt er sich dann die ETF-Versicherung auszahlen, werden 17 Prozent als pauschaler Ertragsanteil angesetzt und besteuert. Bei einem ETF-Sparplan muss der Sparer den Gewinn nur einmal besteuern. Der halbe Gewinn wird mit dem persönlichen Steuersatz besteuert.

ETF-Sparplan als günstigere und renditestarke Alternative

6. Flexibilität beim ETF-Sparplan

Einer der wichtigsten Vorteile eines ETF-Sparplans gegenüber einer ETF-Rentenversicherung ist die Flexibilität. Du kannst deinen Sparplan jederzeit kündigen, denn er hat keine Laufzeit. So kannst du auch bei einem anderen Anbieter ein Depot und einen Sparplan eröffnen, wenn die Konditionen dort günstiger sind. Bei einer ETF-Rentenversicherung ist das nicht möglich. Möchtest du bei einer ETF-Rentenversicherung über das Geld verfügen, da du es dringend benötigst, riskierst du Verluste. Der Rückkaufswert liegt zumeist unter den eingezahlten Beiträgen. Dir geht die wertvolle Rendite verloren. Du kannst die ETF-Rentenversicherung jedoch beitragsfrei stellen, wenn du dir die Beiträge nicht mehr leisten kannst. Dazu musst du beim Anbieter einen Antrag stellen. Bei einem ETF-Sparplan kannst du auch die Raten verringern, solange du die Mindestsparraten nicht unterschreitest. Zumeist ist auch eine Ratenpause möglich.

Sparen mit einem günstigen Depot bei einem ETF-Sparplan

Die wichtigste Grundlage für die Investition in einen ETF ist ein Depot bei einer Bank. Du benötigst es beim einmaligen Erwerb von ETF-Anteilen ebenso wie bei einem Sparplan. Deine ETF-Anteile werden dort hinterlegt. Bei einer Filialbank fallen deutlich höhere Depotgebühren an als bei den günstigen Direktbanken und Online-Brokern. Dein Berater bei deiner Bank wird dir kaum ETFs empfehlen. Das liegt daran, dass die Banken an den ETFs nur wenig verdienen. Um von einer großen Auswahl an ETFs und von Top-Konditionen für dein Depot zu profitieren, solltest du den Vergleich nutzen. Er bietet dir einen umfassenden Überblick über die Konditionen bei den verschiedenen Depotanbietern. Über den Vergleich findest du nicht nur ein günstiges Depot, sondern du bekommst auch Informationen über Sparpläne.

Zahlreiche Online-Broker oder Onlinebanken verzichten auf die Depotgebühr, sodass du dein Depot kostenlos bekommst. Die Ordergebühr kann als fester Geldbetrag, aber auch als Prozentbetrag auf das Ordervolumen erhoben werden. Sie ist interessant, wenn du zusätzlich zu deinen ETF-Sparplänen noch andere Wertpapiere ordern möchtest. Hast du den richtigen Depotanbieter gefunden und einen ETF ausgewählt, eröffnest du dein Depot und deinen ETF-Sparplan.

7. Passenden ETF für deinen Sparplan wählen

Für deinen ETF-Sparplan wählst du einen sparplanfähigen ETF aus der Liste der besten ETFs für Anfänger aus, der möglichst breit aufgestellt ist, sodass eine gute Riskostreuung gewährleistet ist. Das bedeutet, dass er viele Wertpapiere aus unterschiedlichen Ländern oder sogar Kontinenten und aus verschiedenen Branchen enthält. Eine gute Wahl triffst du mit einem ETF auf den Weltaktienindex MSCI World oder den FTSE All World, einen weiteren Weltaktienindex. Zu den verschiedenen Indizes gibt es zumeist mehrere Fonds. Daher ist es wichtig, die richtige Fondsauswahl zu treffen. Bei deiner Fondsauswahl solltest du die folgenden Kriterien beachten:

– Fondsvolumen

– Fondsalter

– Gesamtkostenquote (TER für Total Expense Ratio)

– Wertentwicklung in der Vergangenheit

Weiterhin ist bei einem Sparplan ein thesaurierender ETF von Vorteil, da die Dividende immer wieder neu in Wertpapiere investiert wird.

8. Einen ETF-Sparplan eröffnen

Um einen ETF-Sparplan zu eröffnen, solltest du den Vergleich der verschiedenen Anbieter nutzen. Abhängig von deinem persönlichen Sparziel legst du deine monatliche Sparrate fest. Als Alternative kannst du je nach Anbieter auch vierteljährliche oder halbjährliche Sparraten wählen. Eine Vertragslaufzeit gibt es bei einem ETF-Sparplan nicht, was ein Vorteil gegenüber einer ETF-Rentenversicherung ist. Du sorgst gut vor, wenn du zusätzliche ETF-Anteile erwirbst. Auch wenn es kein reguläres Vertragsende gibt, kannst du mitunter einen Auszahlplan oder Entnahmeplan erstellen. So profitierst du auch bei einem ETF-Sparplan von einer lebenslangen Rente. Einen Rentenfaktor gibt es bei ETF-Sparplänen nicht. Du kannst aber auf einschlägigen Webseiten verschiedene Rechner nutzen, um zu ermitteln, wie deine Rente mit einem ETF-Sparplan einmal aussehen könnte.

Schritt-für-Schritt-Anleitung zum ETF-Sparplan zur Altersvorsorge

9. Schritt-für-Schritt-Anleitung zum ETF-Sparplan für Altersvorsorge

Jetzt Depot Eröffnen, ETF-Sparplan anlegen, investieren und vorsorgen

Nutze den Vergleich und wähle ein günstiges Depot aus. Sorge für das Alter vor und eröffne deinen ETF-Sparplan. Der ETF-Sparplan bietet deutliche Vorteile gegenüber der ETF-Rentenversicherung. Er ist kostengünstiger und eröffnet dir mehr Flexibilität. Du kannst ihn jederzeit kündigen, über das Geld verfügen oder an deine finanzielle Situation anpassen.

Private Altersvorsorge und finanzielle Sicherheit mit ETF-Sparplänen

Bestes ETF-Sparplan Depot im Vergleich 2024

1. Consorsbank*

Seit 2007 bin ich Kunde bei der Consorsbank. Für mich das beste Depot auf dem Markt.

- Depotgebühren: 0 Euro

- Ordergebühr: 0,95 Euro

- 20 € für den ersten Sparplan

- 3,75 % Zinsen auf Tagesgeld

Die Consorsbank belegt zurzeit völlig zurecht den ersten Platz. Es ist seit über 16 Jahren mein Hauptdepot.

Gesamtnote:

⭐⭐⭐⭐⭐

Sterne (4,9 von 5)

Mai 2024

2. Trade Republic*

Trade Republic belegt in den aktuellen Tests die Top 2 und gehört zu den besten Depots.

- Depotgebühren: 0 Euro

- Ordergebühr: 1 Euro

- 4 % Zinsen auf Guthaben

Trade Republic Einladungscode nutzen und beim beliebtesten Neobroker Deutschlands ein Depot eröffnen eine Gratisaktie bekommen.

Gesamtnote:

⭐⭐⭐⭐⭐

Sterne (4,7 von 5)

Mai 2024

3. Finanzen.net Zero*

Finanzen.net Zero belegt in den aktuellen Tests den ersten Platz unter Neobrokern und ist kostenfrei.

- Depotgebühren: 0 Euro

- Ordergebühr: 0

- 4,1 % Zinsen im Geldmarkt ETF

Finanzen.net Zero ist derzeit der bestbewertete Neo-Broker und schenkt Neukunden eine Aktie.

Gesamtnote:

⭐⭐⭐⭐⭐

Sterne (4,7 von 5)

Mai 2024

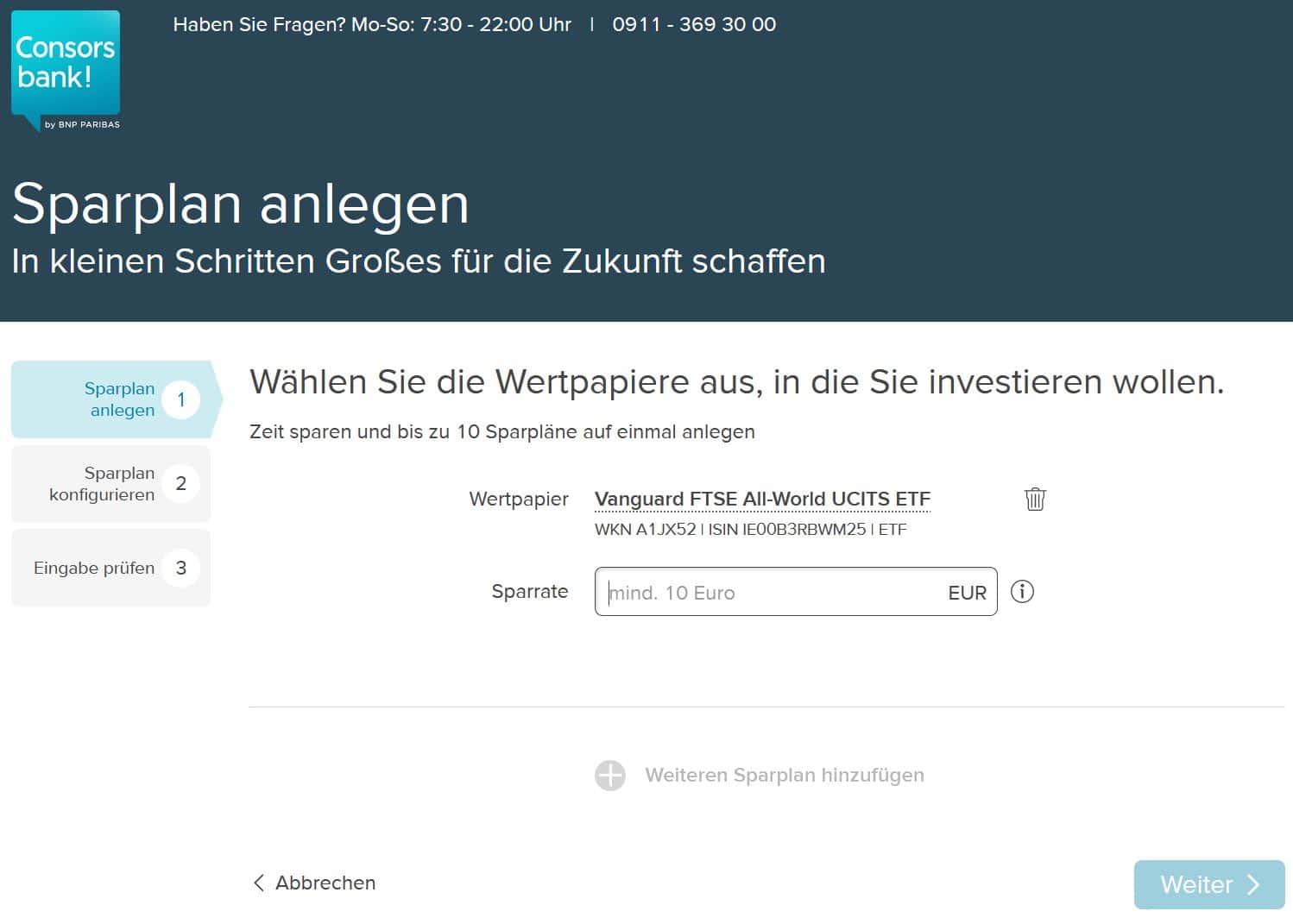

Wie richte ich einen Sparplan ein?

Am Beispiel des Testsiegers Consorsbank zeige ich dir wie du deinen ersten Sparplan mit nur wenigen Klicks einrichtest. Direkt in der Kontoübersicht deines Depots gehst du rechts auf den Link „Sparpläne“. Dort klickst du oben auf den Knopf „Sparplan anlegen“. Jetzt musst du nur noch auf der Seite „Sparplan anlegen. In kleinen Schritten Großes für die Zukunft schaffen.“ Die WKN Nummer deines gewählten ETFs eintragen und eine Sparrate festlegen. Solltest du dich für die besten ETFs der letzten 10 Jahre entschieden haben, dann trägst du die WKN: A1JX52 für Vanguard FTSE All-World UCITS ETF (Dist) oder die WKN: A0RPWH für iShares Core MSCI World UCITS ETF.

Fertig!

Deine Altersvorsorge mit einem ETF-Sparplan ist eingerichtet. Deine Reise in die finanzielle Vorsorge hat begonnen, vielleicht interessiert dich auch der Artikel: Privatier werden.

FAQ – Häufig gestellte Fragen

10. FAQ – Häufig gestellte Fragen

Wie sinnvoll ist eine fondsgebundene Rentenversicherung?

Eine fondsgebundene Rentenversicherung ist nicht mehr zeitgemäß. Sie ist mit hohen Kosten verbunden. Eine Kündigung der fondsgebundenen Rente könnte mit Verlusten verbunden sein. Dein Berater bei deiner Bank wird dir meistens keine ETFs empfehlen, weil die Filialbanken an den ETFs fast nichts verdienen.

Investorsapiens Portfolio Live

Folge mir auf Getquin: @investorsapiens

Getquin ist eine Portfolio Tracking App mit einer großen Community. Dort findest du mein Investorsapiens Portfolio mit allen aktuellen Käufen und Verkäufen, sowie deren Performance.

Download der App über den QR Code oder hier*.

Mehr zum Thema Investieren für Anfänger 2024

Investieren für Anfänger 2024

Lerne vom Börsenprofi mit 16 Jahren Börsenerfahrung in 3 einfachen Schritten innerhalb von 72 Stunden zu investieren. Kostenlos und ohne Vorwissen!

Depotvergleich

Für Aktien und ETFs benötigst du ein Depot. Hier findest du eine Übersicht über Onlinebroker, Direktbanken und Aktiendepots. Ich stelle dir die besten Depots 2024 inkl. Auszeichnungen vor, die ich seit 16 Jahren nutze.

Finanzbücher

Mit nur 15 Minuten pro Tag steigerst du mit Hörbüchern dein Finanzwissen auf das empfohlene Level von Warren Buffett. Hier gibt es drei Finanzbücher deiner Wahl für 0,00 Euro geschenkt!

Legende: *Affiliate-Links. Für den Download, Anmeldung oder Kauf von Büchern über meinen Affiliate-Link erhalte ich vom Partner eine kleine Provision, die dafür genutzt wird, die hohen Kosten dieser Webseite zu decken und das Projekt investorsapiens.de auch künftig zu entwickeln. Für dich entstehen keinerlei Kosten oder Nachteile, du bekommst alles ohne Aufpreis für dich. Danke für deine Unterstützung.