Privatier werden – 3 Strategien zur finanziellen Freiheit und Leben ohne Arbeit

Privatier werden – 3 Strategien zum Leben ohne Arbeit. Vermögen aufbauen und von Dividenden und Zinsen leben. Schritt für Schritt Anleitung. Krankenversicherung. Rente. Steuern 2024

Inhaltsverzeichnis

⟳ Artikel zuletzt aktualisiert am: 01.05.2024

Investorsapiens Portfolio Live

Folge mir auf Getquin: @investorsapiens

Mein Portfolio (QR Code*) mit allen Aktien und ETFs inkl. Performance.

Privatier werden – Strategie für deine finanzielle Freiheit

Vorwort

Ein Prozent der Menschen in Deutschland leben den Traum eines selbstbestimmten Lebens, sind ihr eigener Chef und leben vom eigenen Vermögen. Das Konzept, sein Geld für sich arbeiten zu lassen, anstatt wertvolle Lebenszeit gegen Geld zu tauschen, ist für viele Menschen ein unerreichbarer Traum.

Einige haben das Privileg, aus einer reichen Familie zu stammen und ein größeres Erbe anzutreten. Andere müssen sich ihre finanzielle Freiheit selbst erarbeiten. Gehörst du zur zweiten Gruppe, brauchst du auf dem Weg zum Privatier werden eine gute Strategie, um ein Vermögen aufzubauen, welches deine Arbeitskraft komplett ersetzt.

Vorab zu mir: Ich bin 40 Jahre alt, seit über 16 Jahren Investor und Immobilienbesitzer, beruflich bin ich Führungskraft im Projektmanagement. Außerdem bin ich Vater. Vor 16 Jahren hatte ich nichts außer BAföG Schulden und meinen Willen aus meinem Leben mehr zu machen.

Nur 15 Prozent der Menschen in Deutschland sind Investoren und Aktienbesitzer, nur ein Prozent sind Privatiers. Investor zu werden ist sehr einfach, in nur 3 Tagen mache ich dich garantiert und kostenlos zum Investor. Alles, was ich von dir brauche, ist dein Willen dein Leben zu verändern und etwas Zeit zum Lesen meiner Anleitung. Nach den 3 Tagen beginnt deine Reise zum Privatier werden, die zwar deutlich länger dauern wird und deine Disziplin und dein Durchhaltevermögen abverlangen wird, dich aber am Ende zum Selfmade Privatier macht. Ein Ziel, das sich absolut lohnt und leider von 99 Prozent der Menschen nie erreicht wird.

Ich zeige dir, wie du deine finanzielle Freiheit sicherst, welche Optionen dir offenstehen und welche Schritte genau dafür notwendig sind. Am Ende des Artikels werde ich dir eine Selfmade Strategie vorstellen, die dich unter nur drei Bedingungen garantiert ans Ziel führt. Du bringst den Willen, die Disziplin und Zeit mit. Es wird kein Vorwissen vorausgesetzt. Alles, was du benötigst, bekommst du kostenlos, ohne Seminare und ohne Coachings, von mir auf meiner Webseite zur Verfügung gestellt.

Privatier werden – Boot im Meer

Das wichtigste in Kürze

Das Wichtigste auf einen Blick

Ein Privatier ist eine Person, die durch Vermögen oder passive Einkommensquellen wie Zinsen, Dividenden oder Miete finanziell unabhängig ist und keine staatliche Unterstützung benötigt, um seinen Lebensunterhalt zu bestreiten.

Um Privatier zu werden, sind langfristige Finanzplanung und Investitionen zwingend notwendig. Passive Einkommen spielt eine entscheidende Rolle und kann durch Sparen, Investieren in Aktien und ETFs, Immobilieninvestitionen oder sonstige renditestarke Vermögenswerte aufgebaut werden.

Für Privatiers ist es wichtig, sich finanziell zu bilden, eine nachhaltige Anlagestrategie zu verfolgen und langfristig zu planen und zu verfolgen. Disziplin und Durchhaltevermögen sind die wichtigsten Eigenschaften, die man zum Privatier werden benötigt.

Privatie was ist das?

Was ist ein Privatier?

Die Definition eines Privatiers ist einfach: Es handelt sich um eine Person, die genügend Vermögen oder passive Einkommensquellen angesammelt hat, um von diesem Vermögen langfristig leben zu können, ohne auf reguläre Erwerbsarbeit (einen Job) angewiesen zu sein. Dabei sind Privatiers finanziell selbstbestimmt und verlassen sich auf Einkommen aus Kapitalvermögen wie Zinsen, Dividenden oder Miete, ohne staatliche Unterstützung in Anspruch nehmen zu müssen.

Privatier Definition

Der Begriff “Privatier” entstand im 19. Jahrhundert mit dem Aufstieg des Bürgertums und wird heute breit auf alle finanziell Unabhängigen angewendet. Das Privatier-Dasein kennt man hauptsächlich von:

-

ehemaligen Unternehmern

-

Managern

-

Elite-Sportlern

-

Politikern, die durch ihr Vermögen einen frühen Ruhestand ermöglichen

-

Investoren, die ein Vermögen aufgebaut haben und von Renditen leben.

Als weibliche Form des Begriffs wird ‘Privata’ oder ‘Privatiere’ verwendet.

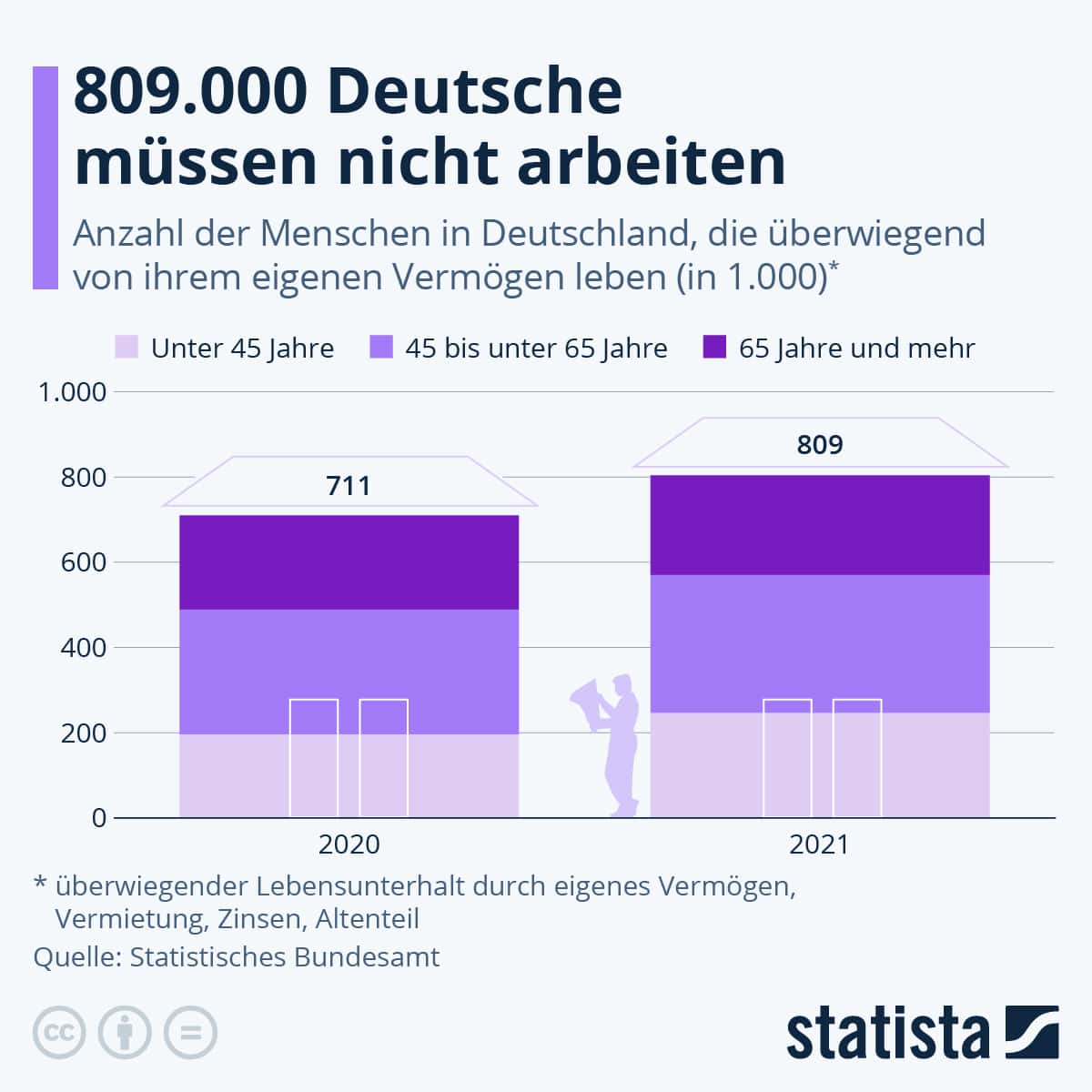

In Deutschland leben aktuell ca. 809.000 Privatiers, also etwa ein Prozent der Bevölkerung.

Privatier werden – Anzahl deutsche Privatiers 2023. Bild: statista

Leben als Privatier

Leben als Privatier

Leben als Privatier kann vielseitig und unterschiedlich sein. Es hängt hauptsächlich von den eigenen Interessen, Zielen und Wünschen ab. Der Hauptvorteil ist die Freiheit und die Selbstbestimmung im Leben. Privatiers genießen ein hohes Maß an Freiheit, da sie nicht auf die Ausübung eines Jobs angewiesen sind und Ihre Zeit nicht gegen Geld eintauschen müssen. Diese Freiheit bietet Privatiers die Möglichkeit, das eigene Leben nach persönlichen Vorstellungen frei zu gestalten.

Manche Privatiers erkunden die Welt und neue Kulturen, während andere sich in idyllische Gegenden zurückziehen, um dort ihre Zeit in vollkommener Ruhe und Frieden zu verbringen. Die Gestaltung des eigenen Lebens als Privatier kennt keine Grenzen und ermöglicht es, den Alltag ganz nach individuellen Präferenzen und Träumen zu formen.

Wie lebt es sich als Privatier?

Von einem befreundeten Privatier habe ich eine schöne Beschreibung des Privatier-Daseins gehört: Es ist ein Urlaub, der nie endet. Diese charmante Umschreibung fängt die Essenz eines Lebens als Privatier perfekt ein. Stellen dir vor, du kannten deine Zeit vollkommen frei gestalten, ohne auf die Uhr zu schauen oder vom Wecker aus dem Schlaf gerissen zu werden.

Du kannst deinen Hobbys nachgehen, die Welt bereisen oder einfach den Tag genießen, ohne sich Gedanken über den nächsten Arbeitstag machen zu müssen. Der Tag muss nicht von A bis Z verplant und durchgetaktet sein, der eine Termin jagt nicht den nächsten. Das ist die Realität für diejenigen, die es geschafft haben, ein Leben als Privatier zu führen – ein Dasein, das von finanzieller Unabhängigkeit und persönlicher Freiheit geprägt ist.

Strategie zum Privatier werden. Leben als Privatier – Urlaub der nie aufhört.

Privatier werden – drei mögliche Strategien

Privatier werden – drei Strategien

Privatier zu werden ist kein Zufall, sondern das Ergebnis bewusster Entscheidungen und Strategien. Privatiers in Deutschland nutzen eine Vielfalt von Wegen zur finanziellen Freiheit, zu den drei wichtigsten gehören:

Strategie 1: Investor

Vermögensaufbau als Investor. Leben von Renditen und Dividenden.

Vorkenntnisse: 5 von 5

Einstiegshürden: 5 von 5

Risikolevel: 4 von 5

Aufwand: 4 von 5

Schwierigkeit: 5 von 5

Profitabilität: 4 von 5

Erfolgschance:

⭐⭐⭐⭐⭐

Sterne (4,5 von 5)

Strategie 2: Immobilien

Immobilenvermögen aufbauen. Leben von Mieteinnahmen.

Vorkenntnisse: 3 von 5

Einstiegshürden: 2 von 5

Risikolevel: 4 von 5

Aufwand: 3 von 5

Schwierigkeit: 4 von 5

Profitabilität: 4 von 5

Erfolgschance:

⭐⭐⭐

Sterne (3,3 von 5)

Strategie 3: Business

Aufbau eines Unternehmens oder Start-ups. Leben vom Erlös.

Vorkenntnisse: 3 von 5

Einstiegshürden: 2 von 5

Risikolevel: 1 von 5

Aufwand: 1 von 5

Schwierigkeit: 2 von 5

Profitabilität: 5 von 5

Erfolgschance:

⭐⭐

Sterne (2,5 von 5)

Alle drei Strategien sind durchaus realistisch und für alle Menschen mehr oder weniger zugänglich. Ich kenne alle drei und bin in allen drei Strategien tätig. Ich investiere seit über 16 Jahren an der Börse und schreibe mittlerweile eigene Aktienanalysen, besitze auch eine Immobilie. Es zwar nicht mein Hauptgeschäftsfeld, dennoch kenne ich das Prozedere und die Aufwände, die damit verbunden sind. Und zu guter Letzt bin ich auch Unternehmer, auch das ist nicht mein Hauptgeschäftsfeld, ich betreibe das nur nebenbei, kenne aber die Risiken und vor allem die Aufwände, die damit einhergehen.

Aus meiner Sicht ist für die meisten Menschen die erste Strategie die beste und realistischste. Sie setzt kein Vorwissen voraus. Ich mache dich in nur 3 Tagen zum Investor, dazu musst du lediglich ein Depot eröffnen und einen ETF-Sparplan einrichten. Ab dem Augenblick wo das erledigt ist, arbeitet die Zeit für dich und es ist nur eine Frage der Zeit bis du am Ziel ankommst, garantiert. Dazu mehr weiter unten.

Die zweite Strategie ist für die meisten Menschen die zweitbeste. Sie hat zweifelsohne ihre Vorteile, hat aber auch etliche Hürden, die du überwinden musst. Du kannst nun einmal nicht von jetzt auf gleich eine Immobilie kaufen und vermieten. Das ist mit einer deutlichen Hürde verbunden, die man erstmal überwinden muss. Man muss auch einen größeren Kredit aufnehmen, Risiken eingehen, sich informieren und eine gute Immobilie suchen. Der Geldhebel ist natürlich ein Vorteil, du kannst eine Immobilie fast komplett fremdfinanziert erwerben und durch die Mieten die Zinsen abbezahlen. Bis du aber soweit bist, dass du eine Immobilie vermietet hast, vergehen viele schlaflose Nächte.

Die dritte Strategie ein Unternehmen oder Start-up zu gründen ist nur für die wenigsten Menschen geeignet. Das Risiko nicht profitabel zu sein, das investierte Geld und die investierte Zeit zu verlieren ist außerordentlich hoch. Als Unternehmer hast du in der Anfangsphase, wenn du es ernst meinst, keine Freizeit, keine Feiertage, keinen Urlaub und kein Leben. Jede freie Minute wird ins Projekt gesteckt, es wird Tag und Nacht gearbeitet und am Ende kann es sein, dass du Monate oder Jahre keine Erfolge siehst. Der Erfolg kann nach einem Jahr, oder nach 10 Jahren oder gar nicht kommen.

Sollte es dir gelingen erfolgreich zu werden, ist es natürlich je nach Branche die profitabelste Strategie. Du kannst von heute auf morgen ausgesorgt haben. Die Chance ist aber eher nicht auf deiner Seite. Daher würde ich die Dritte Strategie niemandem empfehlen, der ein Unternehmen nicht des Unternehmens wegen Gründet. Jemand, der ein Unternehmen gründet mit der Absicht Privatier zu werden und schnellstmöglich nicht arbeiten zu müssen, wird vermutlich wenig Spaß an der Sache haben.

Bestes Depot im Vergleich 2024

1. Consorsbank*

Seit 2007 bin ich Kunde bei der Consorsbank. Für mich das beste Depot auf dem Markt.

- Depotgebühren: 0 Euro

- Ordergebühr: 0,95 Euro

- 20 € für den ersten Sparplan

- 3,75 % Zinsen auf Tagesgeld

Die Consorsbank belegt zurzeit völlig zurecht den ersten Platz. Es ist seit über 16 Jahren mein Hauptdepot.

Gesamtnote:

⭐⭐⭐⭐⭐

Sterne (4,9 von 5)

Mai 2024

2. Trade Republic*

Trade Republic belegt in den aktuellen Tests die Top 2 und gehört zu den besten Depots.

- Depotgebühren: 0 Euro

- Ordergebühr: 1 Euro

- 4 % Zinsen auf Guthaben

Trade Republic Einladungscode nutzen und beim beliebtesten Neobroker Deutschlands ein Depot eröffnen eine Gratisaktie bekommen.

Gesamtnote:

⭐⭐⭐⭐⭐

Sterne (4,7 von 5)

Mai 2024

3. Finanzen.net Zero*

Finanzen.net Zero belegt in den aktuellen Tests den ersten Platz unter Neobrokern und ist kostenfrei.

- Depotgebühren: 0 Euro

- Ordergebühr: 0

- 4,1 % Zinsen im Geldmarkt ETF

Finanzen.net Zero ist derzeit der bestbewertete Neo-Broker und schenkt Neukunden eine Aktie.

Gesamtnote:

⭐⭐⭐⭐⭐

Sterne (4,7 von 5)

Mai 2024

Finanzielle Grundlagen für Privatiers

Privatier werden – finanzielle Grundlagen – Zeit Geld Rendite

Finanzielle Grundlagen für Privatiers

Um als Privatier zu leben, ist finanzielle Bildung und ein erheblicher Vermögensaufbau erforderlich, um den Kapitalbedarf zu decken. Passives Einkommen kann durch Investitionen in Aktien mit Dividenden generiert werden, wobei der Zinseszins über die Zeit das Kapitalvermögen exponentiell wachsen lässt. Die Höhe der erforderlichen monatlichen Sparraten hängt vom Anlagehorizont ab. Je früher du anfängst, umso kleiner dürfen die Sparraten anfänglich sein.

Ich messe die eigene Arbeitskraft gerne in einem äquivalenten Kapitalvermögen. Wie du deine Arbeitskraft in Geld umrechnest, zeige ich dir anhand eines Beispiels. Sehr konservativ und vereinfacht kannst du dein Monatsnetto mit 300 multiplizieren, um deine Arbeitskraft in einen Geldbetrag umzuwandeln.

Geld

Beispiel: Du verdienst 3000 Euro Netto. Damit du deine Arbeitskraft mit Kapitalrenditen vollständig ersetzen kannst, musst du ein Vermögen aufbauen, welches dir monatlich 3000 Euro Netto einbringt. Bei einer sehr konservativ angenommenen Rendite von 4 Prozent pro Jahr ergibt sich folgender Betrag: 3000 Euro pro Monat x 12 Monate = 36.000 Euro. Bei 4 Prozent Kapitalrendite und 25 Prozent Kapitalertragssteuer, abzüglich 1000 Euro Freibetrag ergibt sich folgender jährlicher Betrag: 35.000 Euro : 0,75 Abgeltungssteuer + 1000 Euro = 47.667 Euro Brutto Kapitalrendite. Du erwirtschaftest mit einem Monatsnetto von 3000 Euro so viel Gehalt, wie ein Vermögen in Höhe von: 47.667 : 0,04 Prozent pro Jahr = 1.191.667 Euro.

Glückwunsch, du bist eine Million Euro auf zwei Beinen. Als Umrechnungsfaktor kannst du dein Nettogehalt mit 400 multiplizieren, um deinen Vermögenswert zu ermitteln. In dem Zusammenhang kannst du dir auch bildlich vor Augen führen, was eine Gehaltserhöhung an Wert hat. Eine 5 Prozent Gehaltserhöhung bei einem Gehalt von 3000 Euro ergibt ca. 150 Euro mehr pro Monat. Diese 150 Euro entsprechen einem äquivalenten Vermögenswert von umgerechnet 150 x 400 = 60.000 Euro, die du anlegen müsstest, um auf dieselbe monatliche Rendite zu kommen.

Moment mal. Du fragst dich jetzt bestimmt, woher du eine Million Euro herzaubern sollst, um deine Arbeitskraft langfristig mit Kapitalrenditen zu ersetzen? Damit kommen wir auch zu den weiteren Fragen, die du für dich beantworten musst.

1. Brauchst du als Privatier jeden Monat 3000 Euro? Wenn du keiner Arbeit nachgehst, musst du jeden Tag zur Arbeit fahren? Musst du in der Innenstadt wohnen? Ein Leben in einem Urlaubsland mit niedrigen Lebenshaltungskosten kann deutlich günstiger sein.

2. Die zweite Frage ist, wann du anfängst und wie viel Zeit du dir geben möchtest, um Privatier zu werden.

Lass mich dir zeigen, warum diese Fragen wichtig sind. Lass uns etwas im Preis heruntergehen, du brauchst vielleicht keine 3000 Euro zum Leben, sondern nur 2000 Euro.

Rendite

Beispiel: Du benötigst zum Privatier werden monatliche Erträge aus Kapitaleinkünften von 2000 Euro im Alter von 45 Jahren. Mit einer erwarteten Rendite von 8 Prozent pro Jahr mit einem ETF-Sparplan MSCI World (durchschnittliche historische Rendite von 8,6 Prozent) benötigst du ein Kapital von 2000 Euro x 12 Monate : 0,08 Prozent = 300.000 Euro. Berücksichtigen wir zusätzlich Kapitalertragssteuern erhöht sich der Betrag zusätzlich um 25 Prozent Abgeltungssteuer bzw. Kapitalertragssteuer. 2000 Euro : 0,75 Prozent x 12 : 0,08 Rendite = 400.000 Euro.

Demnach benötigst du nach dieser Rechnung zum Privatier werden 400.000 Euro. Hier rechnen wir mit dem Faktor 200 und nicht mit 400, weil wir die erwartete Rendite entsprechend historische Daten vom MSCI World ETF angesetzt haben und den Ertrag von 3000 Euro auf 2000 Euro reduziert haben.

Die letzte entscheidende Frage lautet: wie viel Geld musst du in deinen ETF-Sparplan monatlich einzahlen, um das Ziel bis zu den gewünschten 45 Jahren zu erreichen? Das hängt davon ab, wann du startest, und wie viel Zeit du hast!

Zeit

Beispiel 1: Du beginnst mit 20 Jahren und hast 25 Jahre Zeit. Deine Sparrate würde monatlich 440 Euro betragen. Gesamtrendite (bei durchschnittlich 8 Prozent Rendite pro Jahr) = 267.956,02 Euro. Gesamteinzahlung aus monatlichen Sparraten = 132.000 Euro. Hypothetischer Gesamtwert 399.956,02 Euro.

Beispiel 2: Du beginnst mit 30 Jahren und hast 15 Jahre Zeit. Deine Sparrate muss monatlich 1185 Euro betragen. Gesamtrendite (bei durchschnittlich 8 Prozent Rendite pro Jahr) = 186.763,47 Euro. Gesamteinzahlung aus monatlichen Sparraten = 213.300 Euro. Hypothetischer Gesamtwert 400.063,47 Euro.

In nur 10 Jahren kippt das Verhältnis Einzahlung zu Rendite deutlich. Deine Sparrate verdreifacht sich fast von 440 auf 1185 Euro, deine Rendite fällt von 268.000 Euro auf 186.763 Euro. Du sieht, der Faktor Zeit ist von enormer Bedeutung, je früher du mit dem Vermögensaufbau anfängt, umso einfacher ist es seine finanzielle Freiheit zu erreichen.

Dies soll nicht heißen, dass ein Einstieg ins Investieren mit 30 Jahren zu spät wäre. Im Gegenteil, ich bin selbst 40 und habe meine Investmentreise mit 24 Jahren begonnen. Viel mehr soll es dein Grundverständnis für den Zusammenhang zwischen Zeit und finanziellen Ressourcen schärfen. Selbst wenn du erst mit 30 beginnst und für 25 Jahre monatlich 440 Euro investierst, könntest du mit 55 Jahren die Früchte als Privatier ernten. Damit würdest du immer noch einen Großteil der Bevölkerung hinter dir lassen. Der Zeitpunkt des Einstiegs ist natürlich hilfreich viel wichtiger ist es aber überhaupt anzufangen und das so schnell wie möglich. Denn unabhängig davon, wann du startest, beginnt jeder investierte Euro ab sofort für dich zu arbeiten.

Vermögen = Sparrate x Rendite Zeit

Frugalismus und FIRE-Bewegung

Privatier werden – Frugalismus und FIRE – Bewegung. Weniger ist mehr.

Frugalismus und FIRE-Bewegung

Frugalismus und die FIRE-Bewegung (Financial Independence, Retire Early) sind Lebensphilosophien, die auf finanzielle Unabhängigkeit und kontrollierten und bewussten Konsum abzielen. Die FIRE-Bewegung wurde in den USA gegründet und hat das Ziel, durch Sparen und Investieren ein möglichst frühes Ausscheiden aus dem Berufsleben zu ermöglichen.

Moderne Frugalisten suchen nicht nur finanzielle Freiheit, sondern auch bewussten Konsum, um ein erfülltes Leben vor und nach der Rente zu führen. Frugalismus unterscheidet sich vom Minimalismus insofern, dass es sich auf finanzielle Freiheit durch Sparsamkeit und strategischen Vermögensaufbau konzentriert, statt auf die Reduktion materieller Besitztümer.

Es geht dabei um das bewusste Senken der Lebenshaltungskosten und Erhöhen der Sparrate, über die wir weiter oben gesprochen haben. Zeit, Sparrate und die Rendite stehen im direkten Zusammenhang zum Vermögensaufbau. Alle Variablen beeinflussen sich gegenseitig. So kannst du mit der Erhöhung der Sparrate die Zeit verkürzen und umgekehrt mit einer längeren Laufzeit deine benötigte Sparrate senken.

Die FIRE-Bewegung zeigt, dass es durchaus möglich ist, auch mit einem normalen Gehalt in einem Beruf den Status als Privatier zu erreichen und somit ein unabhängiges Arbeitsleben zu führen. Vertreter der FIRE-Bewegung empfehlen, das 25-Fache des Jahresbedarfs an Geld zu sparen, um sich als Privatier in den Rückzug zu begeben und dann 4 % davon für den Lebensunterhalt zu nutzen. Dabei stehen 4 Prozent für die angenommene Rendite aus Kapitalerträgen und das 25-Fache des Jahresbedarfs ergibt sich aus eben diesen 4 Prozent Rendite.

Beispiel: Du benötigst 1000 Euro im Monat. Im Jahr wären das 12.000 Euro. Das 25-Fache davon sind 300.000 Euro. Mit 4 Prozent Kapitalrendite erwirtschaftet dein Kapital 300.000 x 0,04 = 12.000 Euro, die du dann verbrauchen kannst, ohne dass dein Geld weniger wird. Historisch gesehen sind 4 % sehr konservativ geschätzt, 8 Prozent sind durchaus realistisch. Ein Puffer schadet aber natürlich nicht und sollte bei der Planung berücksichtigt werden.

Die Dauer bis zur finanziellen Unabhängigkeit als Frugalist variiert je nach Einkommen, Lebenshaltungskosten und Sparquote.

Erfolgreiche Geldanlagestrategien

Privatier werden – erfolgreiche Geldanalgesrategien

Erfolgreiche Geldanlagestrategien

Der Schlüssel zum Erfolg auf dem Weg zum Privatier liegt in einer durchdachten Anlagestrategie. Um das Risiko zu streuen und die Chancen auf kontinuierliches Einkommen sowie Wachstum des Kapitals zu maximieren, setzen erfahrene Investoren auf eine Mischung aus diversifizierten ETFs und hochwertigen Einzelaktien.

Ein langfristiger Anlagehorizont und diszipliniertes Investieren sind entscheidend für den Erfolg. Rückblicke auf die Marktentwicklung belegen, dass sich Finanzmärkte von Einbrüchen erholen, wie etwa nach dem Crash im Zuge der Pandemie 2020. Ebenso haben sich die Technologieaktien von den Turbulenzen der Jahre 2021 und 2022 erholt und bereits im Jahr 2023 neue Höchststände erreicht. Die Ära der Künstlichen Intelligenz als neuer Kondratieff-Zyklus bietet Anlegern einmalige Investitionsmöglichkeiten.

Im Jahresrückblick 2023 fasse ich die Renditen meiner Aktienanalysen zusammen, die ich Anfang 2023 veröffentlicht habe. Mit einer Rendite von durchschnittlich 83 Prozent lagen meine Einzelaktien weit weg von den Renditen eines Welt-ETFs. Im Februar 2023 veröffentlichte ich meine Aktienanalyse zur NVIDIA Aktie mit dem Titel „NVIDIA – die Nr. 1 der Künstlichen Intelligenz“. Im Laufe des Jahres 2023 stieg die Aktie bis heute um 600 Prozent. Damit können erfahrene Investoren ihre Renditen erheblich steigern und die Zeit erheblich kürzen.

ETF-Investitionen, insbesondere in Aktien ETFs, kombiniert mit der Dollar-Cost Averaging Methode können durch Kauf von mehr Anteilen bei niedrigen Preisen und weniger bei hohen Preisen zu verbesserten Renditen führen. Hier bestätigt sich erneut der berühmte Spruch des Finanzexperten und Investors Hendrik Leber „Die großen Vermögen werden in der Krise geschaffen“. Ein fundiertes finanzielles Wissen ist die Grundlage für angehende Privatiers, um eine passende Sparrate festlegen und mittels eines ETF-Sparplans oder Qualitätsaktien den Vermögensaufbau beginnen zu können.

Schritt-für-Schritt-Anleitung zum Privatier werden

Schritt-für-Schritt-Anleitung zum Privatier werden

Wie eingangs erwähnt gibt es mehrere Strategien, die dich ans Ziel zum Privatier werden führen.

Ich möchte dir hier den sichersten und „einfachsten“ Weg vorstellen.

„Einfach“ ist in diesem Zusammenhang nicht wörtlich zu nehmen. Du wirst viel Disziplin und Durchhaltevermögen benötigen.

Es wird ein langer Weg, der dich am Ende aber sicher ins Ziel führt, wenn du sofort startest.

Strategie Nummer 1: Als Investor Privatier werden

Die Strategie heißt: Langfristiger Vermögensaufbau in Wertpapiere. Das werden überwiegend ETFs und Qualitätsaktien sein. Ich mache dich garantiert in nur 3 Tagen zum Investor, der erste Schritt ist der wichtigste. Der Weg danach dauert je nach dem gewünschten Lebensziel ca. 20 Jahre. Danach bist du Privatier und brauchst nie wieder zu arbeiten.

Alles, was du mitbringen musst, ist Disziplin. Ich gebe dir eine Anleitung und das Wissen, welches du benötigst, um alles zu erreichen, was du willst.

Ich selbst bin Investor seit 16 Jahren, ich erstelle Aktienanalysen und bin jenseits der Börse Führungskraft in einem deutschen Konzern und Familienvater. Ich bin kein Couch und kein Internetguru, der dir irgendwas ans Bein binden will oder dir einen Kurs verkaufen will. Alles auf meiner Seite ist vollkommen kostenlos und transparent. Ich gehe den Weg des Privatier werdens schon seit über 16 Jahren und habe bereits viele Zwischenziele erreicht. Mein Wissen teile ich auf dieser Seite.

Schritt 1: In 3 Tagen zum Investor werden

In nur drei Tagen zum Investor – das klingt nach einer Herausforderung, ist aber mit meinem Einstiegsprogramm in nur drei klaren und einfachen Schritten erreichbar. Es ist der Startschuss für deine Reise in die finanzielle Unabhängigkeit.

Trage dich hier völlig kostenlos und unverbindlich in den Newsletter ein, damit startest du das Einstiegsprogramm, welches dich in 3 Tagen anleitet. Es kostet dich keinen Cent, nach drei Tagen gehörst du zu den 15 Prozent Investoren in Deutschland. Du kannst jederzeit mit nur einem Klick aussteigen.

Schritt 2: Finanzielle Bildung

Finanzielle Bildung ist das A und O auf dem Weg zum Privatier. Du wirst lernen, wie du deine Finanzen effektiv steuerst, Investitionen automatisch mit einem Sparplan tätigst und Risiken minimierst. Dieses Wissen ist der Schlüssel, um dein Vermögen intelligent und nachhaltig aufzubauen.

Auch das kostet dich keinen Cent, ich zeige dir wie du völlig kostenlos direkt von Amazon und Audible drei Finanzbücher deiner Wahl im Wert von bis zu 150 Euro für 0,00 Euro geschenkt bekommst.

Drei kostenlose Bestseller deiner Wahl geschenkt!

Hier zeige ich dir völlig kostenlos und unverbindlich, wie du 3 Bücher deiner Wahl geschenkt bekommst.

Schritt 3: Optimieren der Ausgaben und Einnahmen = Vermögensaufbau

Der dritte Schritt fokussiert sich auf die Optimierung deiner Finanzen. Hier geht es darum, unnötige Ausgaben bewusst zu senken und deine Einnahmen dauerhaft zu steigern. Durch Sparen und Investieren kann der Grundstein für ein wachsendes Vermögen gelegt werden, welches dich deinem Ziel: Privatier werden, näherbringt.

Schritt 4: Steigerung der Rendite mit den besten Einzelaktien (optional)

Qualitätsaktien können die Rendite deines Portfolios signifikant erhöhen. In diesem Schritt wirst du lernen, wie du solche Aktien erkennst und was bei der Auswahl zu beachten ist. Langfristig angelegte Investments in Qualitätsaktien sind ein wesentlicher Baustein den Vermögensaufbau zu optimieren. Ich veröffentliche regelmäßig Aktienanalysen und zeige dir, wie du selbst Aktien analysieren kannst.

Im Laufe des Jahres 2023 konnten die Leser meiner Seite mit insgesamt 14 detaillierten Aktienanalysen eine beachtliche durchschnittliche Rendite von 83 Prozent verbuchen. In einem detaillierten Jahresrückblick habe ich die Performance jeder einzelnen Aktienanalyse transparent und nachvollziehbar dargelegt.

Schritt 5: Diversifikation und Risikomanagement (optional)

Diversifikation ist unerlässlich, um Risiken zu streuen und dein Portfolio gegen Marktschwankungen abzusichern. In diesem Schritt erlernst du die Prinzipien des Risikomanagements und wie du durch eine kluge Verteilung deiner Anlagen das Gesamtrisiko minimieren kannst.

Indem du in einen breit gefächerten ETF investierst, der sich aus einer Vielzahl von Aktien zusammensetzt, erreichst du automatisch eine angemessene Diversifikation. Solltest du dich jedoch für den Kauf von Einzelaktien entscheiden, liegt die Verantwortung für die Diversifikation in deinen Händen – es gilt, ein Klumpenrisiko zu vermeiden und eine ausgewogene Anlagestrategie zu verfolgen. Solltest du dich für eine reine ETF-Strategie entscheiden entfällt dieser Schritt.

Schritt 6: Privatier werden

Im letzten Schritt geht es darum, den Status als Privatier zu erreichen und zu bewahren. Dein Vermögen ist über einen von dir festgelegten Zeitraum angewachsen und erwirtschaftet nun mehr Rendite als du zum Leben brauchst und hat vielleicht sogar deine Arbeitskraft durch äquivalente Rendite übertroffen.

Jetzt bist du finanziell unabhängig und kannst dich langsam aus deinem Arbeitsverhältnis zurückziehen um von Zinsen und Dividenden zu leben.

FAQ – Häufig gestellte Fragen

Steuerliche Aspekte für Privatiers

Es gibt einige steuerliche Aspekte, die Privatiers berücksichtigen sollten. Im Jahr 2024 können Privatiers durch einen Freistellungsauftrag Kapitalerträge bis zu einem Betrag von 1.000 € pro Person und 2.000 € für verheiratete Paare oder eingetragene Lebenspartnerschaften von der Steuer freistellen lassen. Nach Ausschöpfung dieser Freibeträge kommt die Abgeltungssteuer zum Tragen, die 25 % auf alle darüber hinausgehenden Kapitalerträge beträgt.

Die Gründung einer vermögensverwaltenden GmbH kann Privatiers steuerliche Vorteile bieten, insbesondere bei regelmäßigen Einkünften aus Kapitalanlagen oder Vermietung, und wird ab einem Privatvermögen von etwa 100.000 Euro als lohnenswert erachtet. Bei Veräußerung von Wertpapieren können mit der FiFo-Regel höhere steuerpflichtige Gewinne entstehen, Privatiers können jedoch durch die LiFo-Methode und das Übertragen von Wertpapieren in verschiedene Depots die steuerliche Last auf Verkaufserlöse reduzieren.

Eine professionelle Beratung kann Privatiers dabei helfen, ihre Steuerlast zu minimieren und individuelle Faktoren in der Steuerplanung zu berücksichtigen.

Soziale Sicherheit für den Privatier

Die soziale Absicherung spielt eine entscheidende Rolle für Menschen, die als Privatier leben möchten. Wer sich aus dem Arbeitsleben zurückzieht und von seinen Kapitalerträgen lebt, muss sich um die eigene soziale Sicherheit kümmern. Die Kranken- und Pflegeversicherung der Rentner steht grundsätzlich auch Privatiers offen, sofern sie die notwendige Vorversicherungszeit erfüllen.

Lebensstil und Wertvorstellungen von Privatiers

Privatiers sind nicht nur finanziell unabhängig, sie widmen sich ihrer Persönlichkeitsentwicklung und privaten Leidenschaften, wie Hobbys und Familie, und gehen teilweise selbständigen Tätigkeiten nach, um sich zu verwirklichen.

Viele Privatiers zeigen soziales Engagement, fördern Kunst und Kultur und suchen nach sinnvollen Tätigkeiten, die ihrer Wertvorstellung entsprechen und der Gesellschaft zugutekommen. Obwohl das Klischee vom Privatier teure Luxusgüter und einen gehobenen Lebensstil beinhaltet, streben viele Privatiers danach, in der Gesellschaft unerkannt zu bleiben.

Wie viel Geld braucht man zum Privatier werden?

Um Privatier zu werden, sollte man in etwa das 25-Fache seines Jahresbedarfs oder das 300-fache der monatlichen Ausgaben angespart haben. Wenn wir von einer 4-prozentigen Jahresrendite der Kapitalanlage ausgehen, ergibt sich der Faktor 25 bzw. 300, um von den Renditen leben zu können, ohne dass das Kapital verbraucht wird.

Bei 2000 Euro monatlichen Ausgaben, muss das Vermögen 2000 x 300 = 600.000 Euro betragen, um mit einer Jahresrendite von 4 % wieder auf 2000 Euro zu kommen. 600.000 Euro x 0,04 = 24.000 Euro pro Jahr. 24.000 Euro : 12 Monate = 2000 Euro pro Monat.

Es wird empfohlen, pro Monat zu sparen, um dieses Ziel zu erreichen.

Privatier gesetzliche Rente?

Die reguläre Altersrente tritt in Deutschland normalerweise mit Vollendung des 67. Lebensjahres in Kraft. Es gibt jedoch die Option, mit privater Altersvorsorge früher in den Ruhestand zu gehen und bereits ab dem 63. Lebensjahr Rentenleistungen zu erhalten, wobei diese dann gewöhnlich gekürzt sind. Für einen Privatier ist der Bezug der gesetzlichen Rente oft nur ein kleiner Baustein in der Gesamtstruktur seiner Einkünfte. Entscheidend ist vielmehr das passive Einkommen aus Kapitalerträgen, welches eine wesentlich größere Rolle für die finanzielle Unabhängigkeit spielt.

Privatier Krankenversicherung

Bei der Krankenversicherung ist zu beachten, ob du bisher in der privaten Krankenversicherung (PKV), gesetzlichen Krankenversicherung (GKV) oder der freiwilligen gesetzlichen Krankversicherung warst. Für Kunden der privaten und freiwilligen Krankenversicherung ändert sich nichts. Warst du dagegen in der GKV, musst du in die freiwillige oder private Krankenversicherung wechseln. Informiere dich vorher was für dich die bessere Wahl ist, berücksichtige dabei dein Einkommen, deinen Gesundheitszustand und dein Alter.

Die Höhe der Krankenversicherungsbeiträge für Privatiers richtet sich nach den erzielten Kapitalerträgen.

Wann ist man ein Privatier?

Ein „Privatier“ ist ein Mensch, der dank ausreichender finanzieller Mittel nicht mehr arbeiten muss, um seinen Lebensunterhalt zu verdienen. Dabei ist es unerheblich, wie er zu seinem Vermögen gekommen ist – ob durch Erbschaft, erfolgreiche Unternehmensführung, langjähriges Sparen und Investieren oder durch den Verkauf eines Start-ups. Der Begriff „Privatier“ suggeriert eine gewisse finanzielle Weitsicht und den erfolgreichen Umgang mit Geldanlagen, Immobilien oder anderen Wertanlagen.

Wie lebt es sich als Privatier?

Als Privatier lebt man nicht von traditionellem Erwerbseinkommen, sondern von Vermögen wie Zinsen, Mieteinnahmen oder Dividenden. Es ist wichtig, Steuer-, Krankenversicherungs- und Rentenangelegenheiten im Auge zu behalten, da diese Faktoren weiterhin eine Rolle im finanziellen Alltag spielen. Die Lebensführung als Privatier erlaubt es, sich den eigenen Leidenschaften und Hobbys zu widmen, ohne die Zwänge der Arbeitswelt. Man genießt die Freiheit, seine Zeit selbst zu gestalten und kann sich sozialen oder kulturellen Projekten widmen.

Wie viel Geld braucht man um davon leben zu können?

Pauschal lässt sich die Frage nicht beantworten. Es gibt sowohl regionale Unterschiede, als auch Unterschiede die vom Familienstand und weiteren Faktoren abhängen. Hierzu habe ich einen ausführlichen Artikel „Wie viel Geld braucht man zum Leben“ erstellt, wo ich auf statistische Daten eingehe. Im Durchschnitt liegen die Lebenshaltungskosten in Deutschland bei 2846 Euro. Diese Summe lässt sich jedoch durch einen sparsameren Umgang mit Geld reduzieren.

Abschließende Worte: 🤝🏻 Sollte dir der Artikel gefallen haben, teile ihn bitte auf deinen Social-Media-Kanälen 🤝🏻

Mehr zum Thema Investieren für Anfänger 2024

Investieren für Anfänger 2024

Lerne vom Börsenprofi mit 16 Jahren Börsenerfahrung in 3 einfachen Schritten innerhalb von 72 Stunden zu investieren. Kostenlos und ohne Vorwissen!

Depotvergleich

Für Aktien und ETFs benötigst du ein Depot. Hier findest du eine Übersicht über Onlinebroker, Direktbanken und Aktiendepots. Ich stelle dir die besten Depots 2024 inkl. Auszeichnungen vor, die ich seit 16 Jahren nutze.

Finanzbücher

Mit nur 15 Minuten pro Tag steigerst du mit Hörbüchern dein Finanzwissen auf das empfohlene Level von Warren Buffett. Hier gibt es drei Finanzbücher deiner Wahl für 0,00 Euro geschenkt!

Legende: *Affiliate-Links. Für den Download, Anmeldung oder Kauf von Büchern über meinen Affiliate-Link erhalte ich vom Partner eine kleine Provision, die dafür genutzt wird, die hohen Kosten dieser Webseite zu decken und das Projekt investorsapiens.de auch künftig zu entwickeln. Für dich entstehen keinerlei Kosten oder Nachteile, du bekommst alles ohne Aufpreis für dich. Danke für deine Unterstützung.