Medical Properties Trust Aktienanalyse 2023 Droht Zahlungsausfall? A0ETK5

Medical Properties Trust Chartanalyse, technische Analyse, Aktienanalyse MPT MPW REIT

Inhaltsverzeichnis

Hinweis: Die hier vorgestellte Medical Properties Trust Chartanalyse 2023 A0ETK5 MPT MPW REIT, sowie Informationen und Erläuterungen stellen ausschließlich unverbindliche Informationen ohne Anspruch auf Richtigkeit und Vollständigkeit dar. Dies ist keine Anlageberatung und keine Kaufempfehlung.

1. Medical Properties Trust eine der größten Immobiliengesellschaften und Dividendenzahler der Welt

Vorwort zur Medical Properties Trust Chartanalyse

MPT Medical Properties Trust Chartanalyse ist mit über 22,32 % der Stimmen Sieger der Community Wahl zu „Aktienanalyse der Woche: KW09“. In den letzten Wochen wurde MPT Ziel schwerwiegender Vorwürfe von Fraser Perring, einem Leerverkäufer (Shortseller) der vor einigen Jahren den Wirecard Skandal aufgedeckt hat. In seinem Report vom 26. Januar unterstellt er Medical Properties Trust Bilanzmanipulation. Bei Wirecard führte die Aufdeckung der Bilanzfälschung zur Insolvent, bei einigen anderen Unternehmen zur Verleumdungsklage gegen Viceroy Research, wie zum Beispiel im Fall von Pro-Sieben-Sat-1 im Jahr 2018. Die aktuelle Analyse ist sehr schwierig einzuordnen und sollte bis zum Ende durchgelesen werden, denn die wichtigste Frage ist, ob den guten Zahlen oder den Vorwürfen zu trauen ist.

Das Unternehmen

MPT Medical Properties Trust ist ein amerikanisches Real Estate Investment Trust (REIT), welches sich auf den Erwerb und das Management von medizinischen Einrichtungen spezialisiert hat. Das Unternehmen wurde im Jahr 2003 gegründet und hat seinen Hauptsitz in Birmingham, Alabama.

Das Kerngeschäft von MPT besteht darin, medizinische Einrichtungen wie Krankenhäuser, Pflegeheime, chirurgische Zentren und Rehabilitationskliniken zu erwerben, zu finanzieren und zu betreiben. Medical Properties Trust hat derzeit ein Portfolio von mehr als 440 Einrichtungen in den USA, Europa und Australien. Darunter einige der renommiertesten medizinischen Einrichtungen weltweit. MPT nutzt das Sale-Leaseback-Modell, um diese Einrichtungen zu erwerben. Medical Properties Trust erwirbt die Einrichtungen von den Eigentümern, um sie dann an die Eigentümer zurückzuvermieten.

Das Geschäftsmodell von MPT ist darauf ausgerichtet, langfristige Mietverträge mit ihren Mietern abzuschließen, die typischerweise zwischen 10 und 15 Jahren dauern. Dies ermöglicht es Medical Properties Trust, stabile Cashflows zu generieren und eine hohe Dividende an die Aktionäre auszuschütten.

Tatsächlich ist MPT dafür bekannt, eine der höchsten Dividendenauszahlungen im REIT-Sektor zu haben. Stand 04.03.2023 beträgt die Dividende 1,16 Dollar, bezogen auf den tagesaktuellen Aktienkurs von 10,53 Dollar hat Medical Properties Trust eine Dividendenrendite von stolzen 11 %. Seit 2013 wird die Dividende von Medical Properties Trust jährlich angehoben. Diese stabile, hohe und wachsende Dividende hat das Interesse von Anlegern geweckt, die auf der Suche nach einer sicheren und stabilen Einkommensquelle sind.

Quartalszahlen Q4 2022

In Bezug auf die Finanzkennzahlen hat MPT in den letzten Jahren ein solides Wachstum verzeichnet.

- Im Jahr 2022 betrug der Umsatz von Medical Properties Trust 1,4 Milliarden US-Dollar, ein Anstieg von 27 % gegenüber dem Vorjahr.

- Der Nettogewinn von Medical Properties Trust betrug im Jahr 2022 520 Millionen US-Dollar, ein Anstieg von 24 % gegenüber dem Vorjahr.

- Das Unternehmen verfügte zum 31. Dezember 2022 über eine Bilanzsumme von 11 Milliarden US-Dollar und eine Eigenkapitalquote von 38 %.

2. Fraser Perring vs Medical Properties Trust

Fraser Perring, der „Wirecard-Jäger“

Fraser Perring, Leerverkäufer / Shortseller und Gründer von Viceroy Research, auch bekannt als „Wirecard-Jäger“, hat 2020 Unregelmäßigkeiten bei Wirecard aufgedeckt. Wie die Geschichte für Wirecard und viele betroffene Anleger ausgegangen ist, dürfte den meisten bekannt sein. Der DAX-Konzern wurde im Jahr 2020 insolvent.

Viceroy Research und die Vorwürfe der Bilanzakrobatik

Am 26. Januar 2023 veröffentlicht Viceroy Research bzw. der Gründer Fraser Perring einen 33-seitigen Report, in dem Fraser Perring Medical Properties Trust beschuldigt, seine Bilanzen und Gewinne aufgebläht zu haben.

Einer der Vorwürfe lautet: Steward Health Care, ein Großkunde, der für einen großen Anteil der Umsätze zuständig ist, sei im Rahmen der COVID-Pandemie in Zahlungsschwierigkeiten geraten und wird von Medical Properties Trust mit Krediten am Leben gehalten, damit dieser wiederum die Mieten begleichen kann. Sollte Steward Health Care in Zahlungsschwierigkeiten geraten, so würden nicht nur ein großer Anteil der Mieteinnahmen wegbrechen, sondern auch ein Kreditausfall wäre die Folge. Im Report sind auch weitere Vorwürfe enthalten, wie intransparente Geschäfte, die zum Nachteil von MPT abgewickelt wurden.

Viceroy Research rechnet auf Seite 4 vor: Medical Properties Trusts fairer Wert wäre nach Ansicht von Viceroy Research bei 3,34 bis 4,45 Dollar und damit fast -75 % unter dem Kurs liegen. Weiterhin glaubt Viceroy Research, dass Medical Properties Trust keine andere Wahl haben wird als die Dividende signifikant zu kürzen.

Seit der Veröffentlichung des Reports verliert die bereits angeschlagene Aktie von Medical Properties Trust von ca. 14 Dollar auf 9,88 Dollar fast 30 %.

Ob die Vorwürfe berechtigt sind und Medical Properties Trust tatsächlich in Bilanzmanipulationen verwickelt ist und eine Dividendenkürzung bevorsteht, wird die Zukunft zeigen.

3. 13 Analystenmeinungen zu Medical Properties Trust

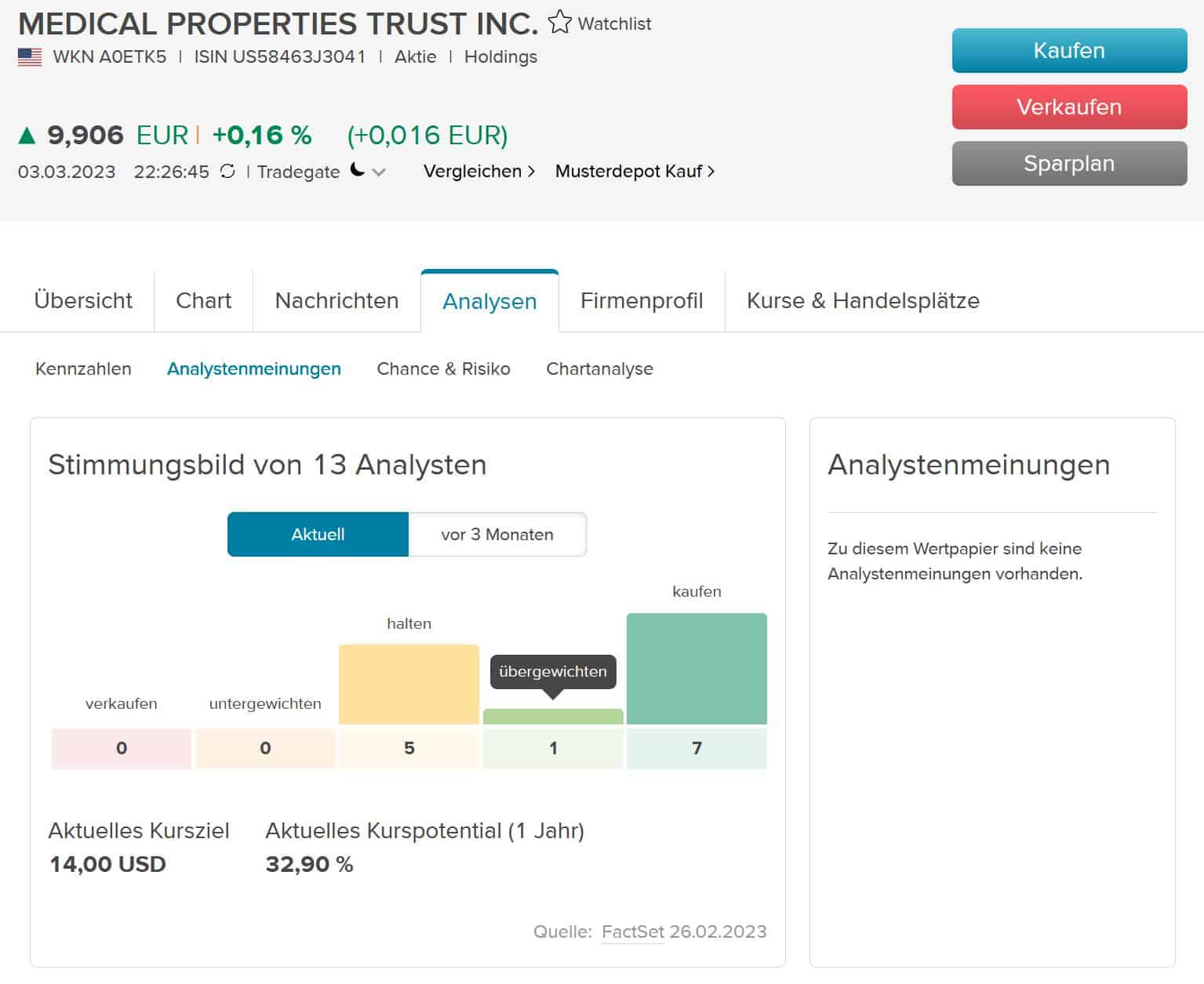

Das derzeitige Stimmungsbild der Analysten mit Stand 26.02.2023 auf Consorsbank / FactSets sieht wie folgt aus. Von insgesamt 13 Analysten bewerten:

- 7 kaufen

- 1 übergewichten

- 5 halten

- 0 untergewichten

- 0 verkaufen

Das Stimmungsbild der Analysten ist überwiegend positiv. Das Kurspotential auf Jahressicht wird derzeit mit 14 USD bei +32,90 % gesehen. Ein sehr gutes Kurspotenzial für eine Dividendenaktie, wobei hier zu bedenken ist, dass die Aktie vor einem Monat bei 14 Dollar stand und nach dem VR Report 30 % verloren hat.

4. Medical Properties Trust Chartanalyse

Medical Properties Trust Chartanalyse Aufwärtstrend 2008 bis 2020

Nach dem Börsencrash 2008 (Immobilien- und Bankenkrise), konnte Medical Properties Trust in einem sehr stabilen Aufwärtstrend innerhalb von 11 Jahren um 700 % steigen. Das bisherige Allzeithoch wurde 2020 bei 24,3 Dollar erreicht.

Medical Properties Trust Chartanalyse der Korrektur

Ab Februar 2020 bricht Medical Properties Trust mit dem Ausbruch der Corona-Pandemie innerhalb von nur einem Monat um 50 % ein. Innerhalb von 2 weiteren Jahren konnte sich der Kurs erholen und erreichte im Jahr 2022 erneut das bisherige Allzeithoch. Nach der Bestätigung des Allzeithochs aus dem Jahr 2020 etabliert sich ein starker langfristiger Abwärtstrend. Die Aktie stürzt innerhalb eines Jahres um über 60 % ab.

Aktuell hält sich der Kurs nach den Vorwürfen von Viceroy Research auf der Supportlinie bei knapp 10 Dollar. Sollte der Druck nicht nachlassen, sind weitere Abgaben bis zum Fibonacci Retracement 23,6 % bei ca. 8 Dollar möglich. Andererseits ist das Volumen in den letzten Monaten extrem angestiegen. Sehr hohes Volumen an einem Extrempunkt (in diesem Fall am aktuellen Tiefpunkt) bedeutet oft, dass die Aktien in großem Mengen den Besitzer wechseln. Einfach ausgedruckt, wenn alle, die verkaufen wollten, verkauft haben, dann gibt es keine weiteren Verkäufer, die den Kurs nach unten drücken können. Es sei denn, die Bewertung der Aktie verändert sich grundsätzlich und es kommen weitere Verkaufsimpulse dazu.

Hier muss man jedoch aufpassen, sollten die Vorwürfe von Viceroy Research bestätigt werden, dann gibt es nach unten so gut wie keine Grenzen. Denn eine Dividendenaktie, die ihre Dividende nach Bilanzmanipulation kürzt und das Vertrauen der Anleger verliert, wird nicht lange brauchen, um sich im Bereich des alten Tiefs bei 3 Dollar wiederzufinden. Ob es dazu kommt, bleibt natürlich völlig offen.

Medical Properties Trust Chartanalyse Indikatoren

Im langfristigen Chartbild ist nach dem Ausbruch aus dem mittelfristigen Abwärtstrend (Januar 2022 bis Januar 2023) mit einem positiven MACD und RSI Signal und einem möglichen Doppelboden ein positives Signal entstanden. Mit der Veröffentlichung des Viceroy Researchs hat das positive Chartbild wieder Risse bekommen. Beim MACD zeichnet sich erneut ein negatives Signal ab.

Medical Properties Trust Chartanalyse 2023 erstellt mit der Software TradingView*

Medical Properties Trust Chartanalyse 2023. Software TradingView*

Medical Properties Trust Chartanalyse: Abwärtstrend gebrochen. Zurück in den Abwärtstrend?

Im Daily Chart der Medical Properties Trust Chartanalyse, mit einer Kerzendauer von 1 Tag, sind der RSI und MACD Indikator negativ, nähern sich aber langsam dem überverkauften Bereich an, von wo aus positive Signale aus dem überverkauften Bereich im Laufe der nächsten 1 – 2 Wochen zu erwarten sind.

Der Kurs befindet sich sowohl an der oberen Begrenzung des durchbrochenen Abwärtstrends, als auch an der bisherigen Supportlinie aus Oktober 2022. Von wo aus eine kräftige Erholung einsetzte, die erst durch die Vorwürfe von Viceroy Research Ende Januar 2023 unterbrochen wurde.

4. Medical Properties Trust Aktienanalyse Ergebnis

Umfeld und News

Medical Properties Trust präsentiert gute Quartalszahlen Q4 2022, mit Umsatz- und Gewinnwachstum, und einer stabilen und aktuell sehr hohen Dividendenrendite von über 11 %. Auch im Jahr 2022 wurde die Dividende von 28 Cent auf 29 Cent pro Quartal angehoben, was einer Dividendenanhebung von 3,6 % entspricht.

Die hohe Dividendenrendite von aktuell 11 % resultiert größtenteils aus Kursverlusten der letzten 12 Monate von knapp -60 %. Im Januar 2022 betrug die Dividendenrendite bei einem Kurs von etwa 24 Dollar 4,6 %. Nach der Veröffentlichung des Viceroy Research Reports mit den Vorwürfen der Bilanzmanipulation hat der Kurs innerhalb von nur einem Monat -30 % an Wert verloren.

Viceroy Research / Fraser Perring hat bereits den Bilanzskandal von Wirecard aufgedeckt, welcher zur Insolvenz von Wirecard geführt hat. Ob die Vorwürfe auch diesmal stimmen, oder ob hier das eigene Interesse den Kurs zu drücken überwiegt, kann vermutlich niemand mit Sicherheit beantworten. Das aktuelle Short-Interest, also der Anteil der „Leerverkauften“ Aktien beträgt, Stand heute, gem. Angaben von Seeking-Alpha 18,72 %, das heißt knapp jede 5. bis 6. Aktie ist leerverkauft.

Stimmungsbild der Analysten

Das Stimmungsbild der Analysten ist eher positiv. Das Kursziel ist mit +32,90 % bei 14 Dollar ist positiv, hierbei muss berücksichtigt werden, dass der Kurs innerhalb von 1 Monat um 30 % gefallen ist und davor bei 14 Dollar stand.

Medical Properties Trust Chartanalyse

Im langfristigen Wochenchart waren MACD und RSI nach einer Bodenbildung positiv, das Chartbild wurde jedoch mit dem Viceroy Research Report und -30 % Kursabsturz negativ beeinflusst. Der MACD signalisiert wieder ein negatives Signal. Der Kurs befindet sich aktuell auf der Unterstützungslinie bei ca. 10 Dollar, wo der Kurs in den letzten Monaten sich fangen konnte und unter sehr hohem Volumen nach oben gedreht ist. Hohes Volumen an einem Tiefpunkt ist ein gutes Zeichen, sollten die Vorwürfe jedoch stimmen, verändern sich die Randbedingungen so gravierend, dass die Aktie komplett neu bewertet werden muss. Durch den Verkaufsdruck aufgrund von schlechten Nachrichten, kann es aber zum Bruch des bisherigen Bodens kommen, dann verschlechtert sich die Lange wieder deutlich.

Im kurzfristigen Tageschart sind sowohl der MACD und RSI negativ, nähern sich aber dem überverkauften Bereich.

Aussicht

Eine Analyse zu einer Aktie, die im Kreuzfeuer von Hedgefonds steht, ist immer sehr schwierig. Hier muss man sich im Klaren sein, dass ein Hedgefonds, der in der Lage ist, den Kurs zu manipulieren, ein erhebliches Interesse hat, den Kurs fallen zu sehen. Das bedeutet, dass der Kurs in der Regel immer wieder verbalen oder monetären Angriffen ausgesetzt sein wird. Wem Drama in seinem Depot fehlt, oder wer sich sicher ist, dass Viceroy Research nichts in der Hand hat und wer sich auf die positiven Zahlen verlassen kann, der hat hier ein leichtes Spiel.

Die Aussicht lässt sich in etwa so zusammenfassen: Sollten die Vorwürfe von Viceroy Research falsch sein, sieht die Aktie gut aus. Eine hohe Dividende von über 11 % und ein Short-Interest von über 18 % sind solide Voraussetzungen für künftige Kursgewinne.

Sollte Viceroy Research jedoch recht behalten, dass die Bilanzen geschönt oder manipuliert sind, und der Großkunde Steward Health Care in finanziellen Schwierigkeiten stecken, wodurch sowohl ein Milliardenkredit einem Ausfallrisiko ausgesetzt ist als auch ein großer Teil der Mieteinnahmen, dann muss der Kurs neu bewertet werden. Grundsätzlich ist es natürlich ein berechtigtes Interesse seitens Medical Properties Trust seinem größten Kunden in schwierigen Zeiten unter die Arme zu greifen, andererseits wird das Risiko immer größer, dass man zusammen mit dem Großkunden in Schieflage gerät.

Mehr zum Thema Investieren und Analyse:

Besuche den Analyse Abschnitt, wenn du selbst Aktienanalyse lernen und Chartanalyse lernen möchtest.

Hinweis: Die hier vorgestellte Medical Properties Trust Chartanalyse, sowie Informationen und Erläuterungen stellen ausschließlich unverbindliche Informationen ohne Anspruch auf Richtigkeit und Vollständigkeit dar. Dies ist keine Anlageberatung und keine Kaufempfehlung.

Mehr zum Thema Investieren für Anfänger 2023

Börsencrash 2023

Der aktuelle Börsencrash 2022 / 2023 der Technologiewerte und der 6. Kondratieff-Zyklus ist eine riesige Chance für alle Investoren. Lerne aus 15 Jahren Börsenerfahrung die Märkte zu verstehen und entscheide was du jetzt tun musst.

Investieren für Anfänger

Lerne vom Börsenprofi mit 15 Jahren Erfahrung in 3 einfachen Schritten innerhalb von 72 Stunden in der Krise 2022 zu investieren. Kein Vorwissen erforderlich, alles was du brauchst findest du hier mit einem kostenlosen Newsletter!

Finanzbücher

Mit nur 15 Minuten pro Tag steigerst du mit Hörbüchern dein Finanzwissen auf das empfohlene Level von Warren Buffett. Investiere in dein Wissen und entwickle deine Persönlichkeit sowohl finanziell, als auch beruflich und privat.

Legende: *Affiliate-Links. Durch Download oder Kauf von Büchern über meinen Affiliate-Link erhalte ich vom Partner eine kleine Provision, die dafür genutzt wird, die hohen Kosten für diese Webseite zu decken und das Projekt investorsapiens.de auch künftig zu entwickeln. Für dich entstehen keine Kosten oder Nachteile, du bekommst die Bücher für denselben Preis, wie ohne meinen Link. Danke für deine Unterstützung.